こんにちは!ファイナンシャルプランナー(CFP®)認定者のソダマネです。

「産休・育休中って夫の扶養に入れるの?」

とお悩みではありませんか?

妻が正社員の共働きの夫婦だと、妻を夫の扶養に入れることを考えたことがないかもしれません。

しかし、産休・育休中は例外です!

産休・育休中に妻に収入がなければ、税金上の扶養に入れることができます。

すると、配偶者控除や配偶者特別控除を活用でき、節税することができます。

この記事では、税金上の扶養とは何か、産休・育休中に妻が扶養に入る条件、扶養に入れるための方法、節税効果を解説します。

・産休・育休中をお得に過ごしたい!

・これから産休・育休を取る予定がある!

・現在産休・育休中、もしくは5年以内に産休・育休を取得した!

という方は、ぜひお読みください。

扶養には2種類ある

扶養には、所得税や住民税に関わる税金上の扶養と、健康保険に関わる社会保険上の扶養があります。

どちらとも「扶養」とつきますが、全く別のものです。

今回は、所得税や住民税に関わる税金上の扶養についてお伝えします。

税金上の扶養とは?

所得税や住民税は、収入から経費や所得控除を引いた金額に、税率をかけて、いくら税金を払うかが決まります。

配偶者を扶養に入れることで、所得控除を受けることができます。そして、支払う税金が少なくなります。

配偶者に関わる所得控除は次の2つです。

・配偶者特別控除

産休・育休中の妻でも、条件を満たせば、配偶者控除または配偶者特別控除の対象になります。

扶養に入って控除を受けるための条件

配偶者控除と配偶者特別控除を受けるための条件を説明します。

配偶者控除

産休・育休中の妻が配偶者控除を受けるためには、次の5つを満たしている必要があります。

①夫の合計所得金額が1,000万円を超えていないこと

②妻の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)であること

③民法の規定による配偶者であること(内縁関係でないこと)

④夫と生計を一にしていること

⑤(夫が自営業の場合)妻が青色申告者の事業専従者としてその年に一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

ポイントになるのは、1月から12月までの1年間での所得の合計です。

まずは、夫の所得が1,000万円を超えていないことが必要です。

さらに、妻の所得が48万円以下であることが必要になります。妻が会社員で、給与収入以外に稼ぎがない場合は、会社からの収入が103万円以下であれば、配偶者控除の対象になります。

他の条件は満たしているけど、妻の所得が48万円を超えている場合は、配偶者特別控除が使えるかを考えます。

配偶者特別控除

妻の所得が48万円超133万円以下であれば、配偶者特別控除を受けることができます。

所得以外の条件は配偶者控除とほとんど同じです。

配偶者特別控除を受けるための条件は次のようになります。

①夫の合計所得金額が1,000万円を超えていないこと

②妻の合計所得金額が48万円超133万円以下(給与のみの場合は給与収入が201万円以下)であること

③民法の規定による配偶者であること(内縁関係でないこと)

④夫と生計を一にしていること

⑤配偶者が配偶者特別控除を利用していないこと

⑥(夫が自営業の場合)妻が青色申告者の事業専従者としてその年に一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

あれ、育休中に会社からは給料が出てないけど、育児休業給付金をもらってるな…給付金は収入に含まれる?

給付金は非課税のため、収入には含まれません。次の章で詳しく説明しますね。

手当や給付金は収入に含まれない

産休・育休中は、出産手当金、出産育児一時金、育児休業給付金が支給されますが、これらは非課税のため、収入には含まれません。

そのため、多くの方が産休・育休中に扶養に入ることができます。

もちろん、産休・育休に入るタイミングによっては、1月から12月の間に会社から給与がある場合があります。その場合は、所得を合計してみて、今年から扶養に入れるのか、来年なら扶養に入れるのかを考えてみましょう。

所得の確認は、会社からもらえる源泉徴収票で行えます。

しかし、すぐに仕事復帰する方は、1年間での所得が133万円以上になってしまい、扶養に入れないこともあります。

他にも、副業で所得が133万円を超えてしまう場合も、扶養には入ることができません。

配偶者(特別)控除の申請方法

配偶者(特別)控除の申請方法は、次の2つです。

・確定申告

申請するのは、夫です。

夫が会社員で、確定申告の必要がない場合は、年末調整で行うのが簡単です。

夫の勤務先から必要書類が渡されるので、記入して、提出するだけで手続きは完了します。

配偶者(妻)の収入や所得を記入する欄がありますが、手当や給付金を含めないように注意しましょう。

また、確定申告で申請を行う場合でも、配偶者の合計所得金額や控除額を記入するだけです。

配偶者(特別)控除の申請に関しては、記入する内容は、2つの方法であまり変わりがありません。

配偶者(特別)控除の節税効果

配偶者(特別)控除の節税効果はどのくらいなのか気になりますよね。

まずは、控除額を確認しておきます。控除額が大きいほど、節税効果は高くなります。

控除額

配偶者(特別)控除の控除額は、夫の合計所得金額によって異なります。

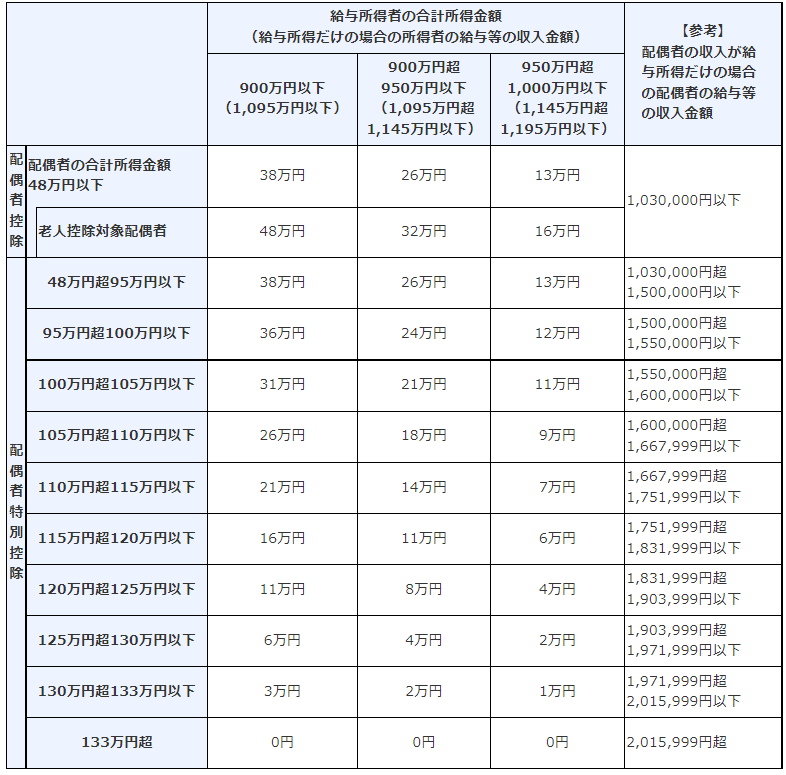

所得税の控除額の一覧は、次の通りです。

例えば、夫の合計所得金額が800万円で、妻の給与収入が100万円だとします。すると、配偶者控除の対象になるので、控除額は38万円になります。

表を見ると、配偶者控除の控除額は38万円~13万円、配偶者特別控除の控除額は38万円~1万円であることが分かります。

また、表にはありませんが、所得税だけでなく、住民税でも配偶者(特別)控除を受けることができます。

節税効果

控除額に所得税率をかければ、概算の節税額が求められます。

ただし、配偶者(特別)控除の対象になったことで、課税所得が下がり、所得税率が変わる可能性はあるので注意が必要です。

ここでは、配偶者控除を利用して所得税で38万円、住民税で33万円の控除が受けられる場合で考えてみます。

所得税と住民税を合わせた節税効果は、次の通りです。

夫の年収500万円の場合:7.1万円の節税効果 (所得税3.8万円、住民税3.3万円)

夫の年収700万円の場合:10.9万円節税効果 (所得税7.6万円、住民税3.3万円)

妻を夫の扶養に入れるだけで、夫が支払う税金が数万円減るなんて、お得すぎます!対象になる人は、やらないと損ですね。

妻を扶養に入れるデメリットはあるの?

産休・育休中に妻を夫の扶養に入れても、特にデメリットはありません。

むしろ、扶養に入れることで節税以外のメリットがあります。

例えば、保育園の料金は、住民税をいくら払っているかによって決まります。妻を扶養に入れることで、住民税が下がるので、保育料も安くなる可能性があります。

条件を満たし、扶養に入れることができるのであれば、積極的に扶養制度を活用したいですね。

配偶者(特別)控除を申請し忘れたら?

配偶者(特別)控除の申請をし忘れても、還付申告をすれば、5年間さかのぼって、控除を申告することが可能です。すると、払いすぎた税金が戻ってきます。

もう少し詳しく説明します。

還付申告は、確定申告を提出する義務のない人でも、給与などから源泉徴収された所得税額が多く、納めすぎてしまった場合に利用できます。

・目的:税金を還付してもらう

・申請期限:1月1日から5年間可能(2021年分の申告なら、2022年1月1日から2026年12月31日まで申告可能)

確定申告の期間でなくても、税務署に行けばいつでも還付申告できます。

申請するのに必要な持ち物は、当時の夫婦の源泉徴収票などです。当時の控除条件が適用されることに注意してください。

詳しくは、お近くの税務署にお問い合わせください。

控除を使い忘れた当時の納税方法(確定申告or年末調整)に関係なく、還付申告をすることができます。

まとめ

産休・育休中は、妻の所得が減るため、夫の扶養に入ることができる可能性が高まります。

扶養に入れ、配偶者控除や配偶者特別控除を受けることができると、夫の所得税や住民税を節税することができます。

もちろん、扶養に入ることができるのは、妻が産休・育休を取っている年だけです。

しかし、1年扶養に入るだけでも、節税効果は数万円から十数万円と高いのです。つまり、やらないと損です。

制度を知って、お得に産休・育休を過ごしたいですね。

このサイトでは、お金に関わる不安を解決するためのヒントとなる記事を書いていきます。

最後までお読みいただきありがとうございました。

コメント